En el vasto panorama de opciones financieras que rigen el mundo de las hipotecas, la Hipoteca Creciente tuvo una especial relevancia en la primera década de este siglo, caracterizada por su estructura de pagos dinámica y su potencial impacto a largo plazo en los prestatarios. En este artículo, abordaremos exhaustivamente qué implica exactamente este tipo de préstamo hipotecario, exploraremos su funcionamiento en comparación con el sistema de amortización francés convencional, y examinaremos las consideraciones legales que los consumidores deben tener presentes antes de comprometerse con esta modalidad crediticia.

¿Qué es una Hipoteca Creciente?

La Hipoteca Creciente, también denominada Hipoteca Graduada, se distingue por su sistema de amortización, que contrasta con el tradicional método francés. Mientras que en este último las cuotas permanecen constantes a lo largo del préstamo, en la Hipoteca Creciente los pagos mensuales experimentan un incremento gradual, determinado por un porcentaje fijo establecido en el contrato. Esencialmente, esto implica que, aunque el tipo de interés se mantenga invariable, la cuota hipotecaria aumentará periódicamente, generando una escalada en los pagos a lo largo del tiempo.

Comparativa con el Sistema Francés

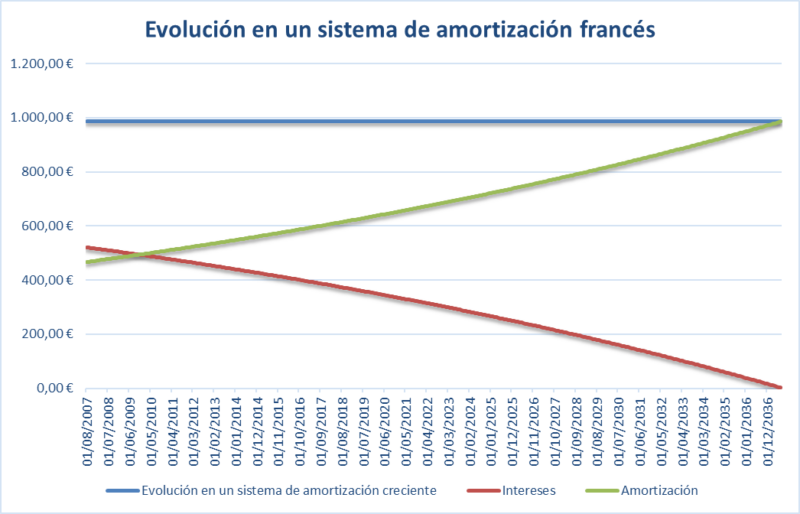

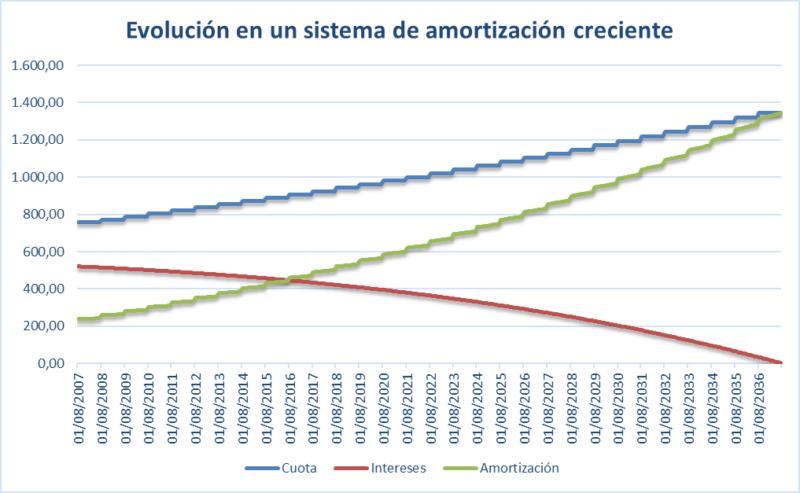

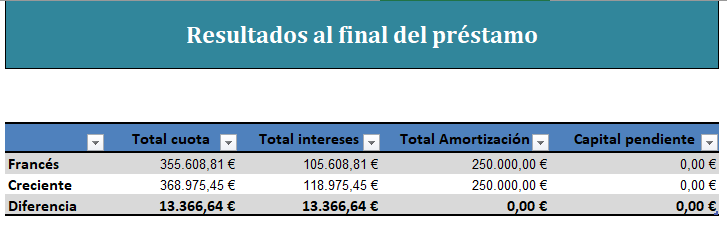

Para ilustrar este contraste, consideremos un préstamo hipotecario de 250.000 € a 30 años y un tipo de interés fijo del 2.5%. Bajo el sistema francés, la cuota mensual se fijaría en 987,80 €. En cambio, en una Hipoteca Creciente con un incremento anual del 2%, la cuota inicial sería de 757,93 € el primer año, llegando a 1.345,97 € al final del plazo. Esta divergencia evidencia la peculiaridad de la Hipoteca Creciente, cuya estructura de pagos se asemeja a una escalera ascendente en contraposición a la línea recta del sistema francés.

Vídeo:

Consideraciones Legales y Transparencia

Aunque algunas voces críticas han calificado a las Hipotecas Crecientes como «trampas», es importante destacar que su legalidad no radica en la modalidad en sí misma, sino en la transparencia en su comercialización y contratación. Al igual que con otras cláusulas hipotecarias, como el IRPH o la cláusula suelo, la validez de una Hipoteca Creciente depende de la adecuada información proporcionada al consumidor. Es fundamental que este comprenda plenamente el funcionamiento del préstamo, incluyendo el aumento gradual de las cuotas y su impacto financiero a largo plazo. La transparencia en la presentación de números y escenarios es crucial para garantizar una toma de decisiones informada por parte del prestatario.

Conclusiones

La Hipoteca Creciente, si bien ofrece una opción atractiva para aquellos que buscan cuotas iniciales más bajas, requiere una evaluación cuidadosa y una comprensión exhaustiva de sus implicaciones financieras. La transparencia en la contratación es fundamental para evitar sorpresas desagradables a lo largo del plazo del préstamo. En última instancia, cada consumidor debe sopesar los beneficios potenciales y los riesgos inherentes antes de optar por este tipo de hipoteca.

![¿Es válida la comisión de apertura? Lo que de verdad ha dicho el TJUE [abril 2025]](https://www.iurisfirma.es/wp-content/uploads/2025/05/TJUE-y-comision-de-apertura-en-hipotecas-¿que-cambia-500x383.jpeg)

Deja tu comentario